Ley 7/2024 de 20 diciembre: aumento en el último tramo de la tarifa aplicable a la base liquidable del ahorro del IRPF

La Ley 7/2024, de 20 de diciembre, por la que se establecen un Impuesto Complementario para garantizar un nivel mínimo global de imposición para los grupos multinacionales y los grupos nacionales de gran magnitud, un Impuesto sobre el margen de intereses y comisiones de determinadas entidades financieras y un Impuesto sobre los líquidos de cigarrillos electrónicos y otros productos relacionados con el tabaco, y se modifican otras normas tributarias —»Ley 7/2024«—, modifica con efectos desde 1 de enero de 2025 el último tramo de la tarifa aplicable a la base liquidable del ahorro del Impuesto sobre la Renta de las Personas Físicas (IRPF). En concreto, se incrementa el tipo marginal máximo en un 2 % pasando del 28 % al 30 %. Este último tramo de tarifa aplica para la parte de base liquidable del ahorro que excede de 300.000€.

Recordemos que forman parte de la base liquidable del ahorro los rendimientos del capital mobiliario (entre otros, dividendos, intereses y otros rendimientos obtenidos por la cesión a terceros de capitales propios, rendimientos procedentes de operaciones de capitalización o de contratos de seguro de vida o invalidez) y las ganancias y pérdidas patrimoniales que se pongan de manifiesto con ocasión de transmisiones de elementos patrimoniales.

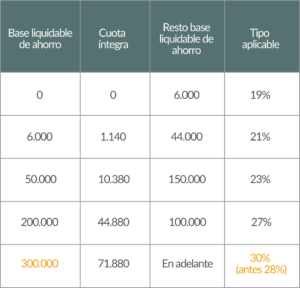

A continuación, incluimos la escala consolidada aplicable a la base liquidable del ahorro a partir de 1 de enero de 2025 tras la modificación aprobada:

En todo caso debe señalarse que este incremento en la escala de gravamen de la base liquidable del ahorro no supone un incremento del tipo de retención aplicable a las rentas del ahorro sujetas a retención.

Este incremento del tipo marginal máximo de la escala de gravamen también afecta la tarifa del régimen de impatriados respecto a dividendos, intereses y ganancias patrimoniales.

Por último, cabe mencionar que esta misma Ley 7/2024 introduce, con efectos desde 1 de enero de 2025 una nueva reducción aplicable a rendimientos de actividades artísticas obtenidos de manera excepcional.

Escrito por Luis Tomás Romo Casas, CEO, economista y tax consultant en Ponter Abogados

Dejar un comentario

¿Quieres unirte a la conversación?Siéntete libre de contribuir!